PPAにおける無形資産価値評価は実務上インカムアプローチを用いて実施されます。その中で最も難解な評価手法が超過収益法であり、その評価モデルは最も頻繁に利用されています(アプローチ/評価手法については以下の記事を参照)。

この記事では超過収益法の評価モデル構造を分析し、その理解を困難にしているポイントについて解説していきたいと思います。以下では、簡易のモデルを使って解説します。こちらは私が運営するストアにてダウンロード可能ですので、必要に応じてダウンロードし、ご活用ください。練習問題形式になっていますので是非挑戦いただき、超過収益法モデルのややこしさを体験いただければと思います。

無形資産価値評価:超過収益法モデルの構造解剖

超過収益法モデルの構造

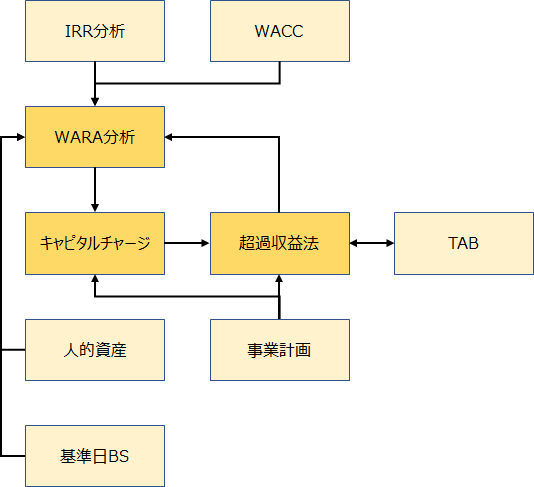

無形資産価値評価のモデリングは、通常のバリュエーションと同様エクセルを使用しておこないます。ディスカウンテッドキャッシュフロー(DCF)法においても複数シート用意し、できる限り構造化してモデリングをおこなっていきますが、超過収益法モデルにおいてはDCF法モデルのように綺麗な階層構造になりません。下の図をご覧ください。

こちらがエクセルによる超過収益法モデルの各シート(四角オブジェクト=シート)の関係を表したものですが、オレンジで示した箇所については循環しているのがご理解いただけると思います。

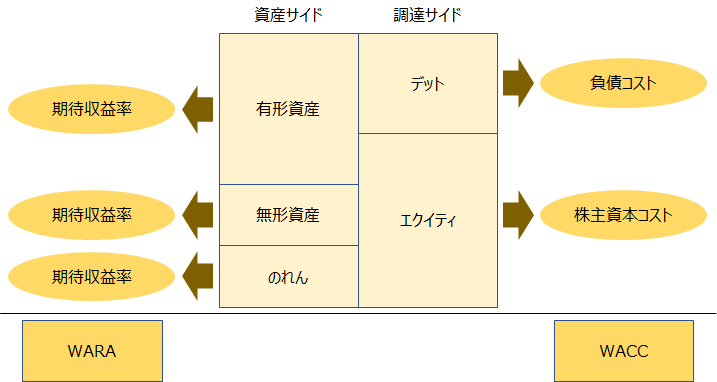

PPAにおいては、調達サイドである加重平均資本コスト(WACC)と資産サイドである加重平均資産収益率(WARA)を整合させる必要があり、これをモデル上は、期待収益率の設定によって整合するようにコントロールします。

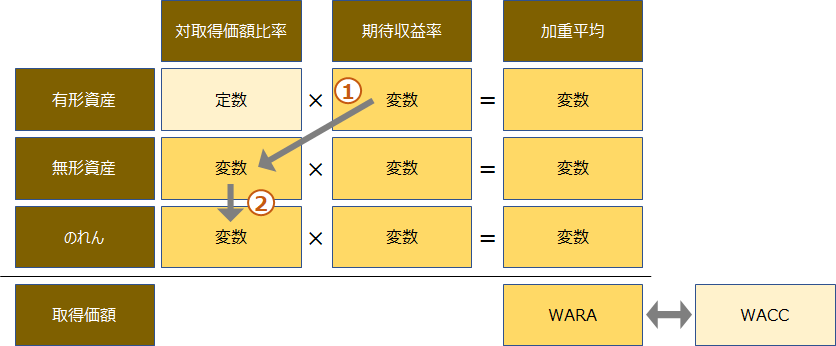

WARA計算プロセスの加重平均は、各資産の期待収益率と各資産が取得価額に占める割合で算定されます。勘の鋭い方はお気づきになったかもしれませんが、基準日時点の貸借対照表上から導けるネット資産(資産負債で相殺したもの)は「定数」ですが、超過収益法により計算しようとしている「無形資産」と、その結果として算出される「のれん」は「変数」なのです。

「PPA:評価実務で使用されるアプローチ」で解説しましたが、少しおさらいをしておくと、超過収益法における無形資産の価値は、営業利益より有形資産に帰属する利益分を控除して算出されます(厳密にはここから更に人的資産に帰属する利益も控除します)。この有形資産に帰属する利益は、モデル上「変数」である期待収益率設定の結果として、キャピタルチャージという形で営業利益より控除されることとなります。つまり、下の図で見ると有形資産の期待収益率は矢印①の通り、無形資産の価値評価結果にはねてくることになります。更に、無形資産の額が変わると残余概念である狭義ののれんの額も変わってくるため(矢印②)、加重平均要素のほとんどが変動することとなり、WACCとWARAの整合を困難にしています。

理論上の制約

期待収益率を自由に設定できるのであれば、WACCとWARAを整合させることはそんなに難しいことではありません。一方で、期待収益率の設定には一定の制約があり、実務上それは無視することができません。上図の有形資産、無形資産、のれんは、この順で資産のリスクが高くなっていくため、設定する期待収益率もこの順番となるように調整する必要があります。また、それぞれ実態に即した説明可能なパーセンテージなのかという部分も監査で必ず見られるため、ロジックが通る水準で、かつ根拠のある数字を設定する必要が出てきます。

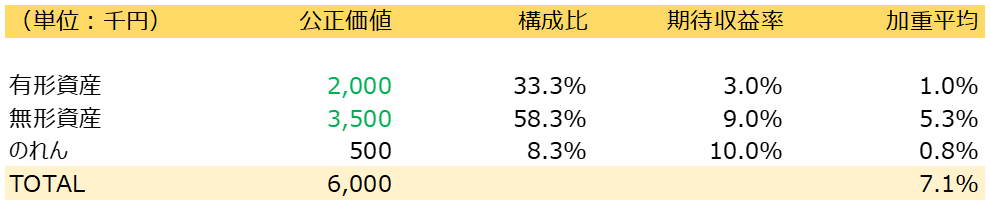

簡易モデルによる分析

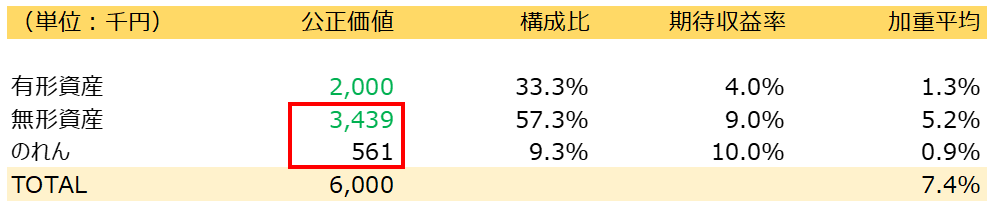

ここからは簡易モデルを使って見ていきましょう!簡易モデルの初期設定は以下の通りとしており、有形資産、無形資産、のれんの期待収益率はそれぞれ3%、9%、10%になっています。モデル上WACCは「8.0%」としているため、整合させようと思うと0.9%足りない状態です。

ケース①:有形資産の期待収益率を1.0%引き上げ

ケース①では、有形資産の期待収益率を1.0%引き上げたケースを見てみたいと思います。WARA自体は上昇していますが、上で解説した通り、有形資産のキャピタルチャージの効果によって無形資産の価値が減少し、WARAを引き上げるのと逆の効果を発揮しています。一方、無形資産金額の減少分はのれんの額にそのままアドオンされており、こちらはWARAを引き上げる効果として表れています。

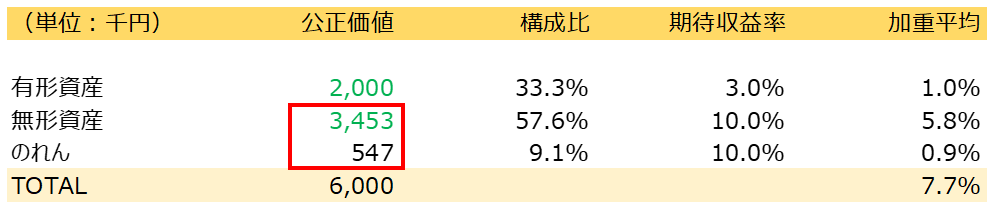

ケース②:無形資産の期待収益率を1.0%引き上げ

ケース②では、無形資産の期待収益率を1.0%引き上げたケースです。こちらはDCF法のモデルに触れた方であればサクッと理解できると思いますが、割引率が上がると評価額が下がります。ケース①と同様、無形資産価値の減少分はのれんの金額の増加として反映されることとなります。

このケースでは、無形資産とのれんの期待収益率が同じになってしまっているので理論上不合理が生じています。したがって、実務上は許容されない期待収益率設定となっています。

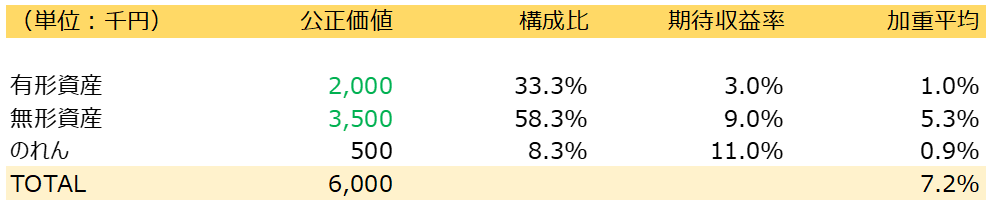

ケース③:のれんの期待収益率を1.0%引き上げ

ケース③ではのれんの期待収益率を1.0%引き上げてみます。結果は下図の通りですが、この調整が他の計算要素にその影響が波及しない最もシンプルな調整だということがお分かりいただけると思います。一方で、のれんが取得価額に占める割合が小さいため、期待収益率の増加インパクトは薄くなっています。

シンプルな調整だから、のれんの期待収益率を引き上げて「8.0%」に近づければ良いのでは?と思った方は、WACCと整合するところまで引き上げてみてください。20%を超える期待収益率を設定しないと整合しないはずです。いくらのれんのリスクが高いからと言っても、無形資産の期待収益率と大きく乖離させても問題ないとするロジックを作ることができるでしょうか?リスクの高さは耐用年数の長さ等が検討材料となりますが、無形資産の耐用年数との比較で考えると、説明可能なロジックを作るのは極めて困難だと思います。

まとめ

いかがでしたか?超過収益法のどのあたりが具体的に難しいのかご理解いただけたのではないでしょうか!実務においては、より多くの考慮事項があるため、モデルの構造はより複雑になっていきます。特に取得価額が実態に即さない形で決定された場合にはモデル上の不整合要素が多くなり、これを無理矢理整理したとしても、翌年以降に減損リスクとして残ります。そんな厳しい現場も少なくないPPA業務ですが、モデリングスキルは著しく向上するので、関心のある方は是非挑戦してみてください。

以上です!

コメント